正规配资开户

正规配资开户

可能很多小伙伴还没注意到,沪深300指数已经连涨了两年。2024年上涨14.68%,2025年也上涨了17.66%。

翻看过去16年的行情,沪深300总共出现过三次“连涨两年”的情况,前两次连涨两年之后,第三年指数都是下跌的,2019~2020年那波连涨之后,A股更是跌了三年。

看完这组数据,大家心里是不是有点打鼓了?沪指4000点以上的空气本就不多见,加上沪深300指数已经连涨两年,2026年还能有机会吗?

01大盘高位≠所有股票高位,是时候增加点“逆向”仓位了

其实不用慌,这轮上涨有一个明显特征:严重的结构分化。

这意味着,大盘虽然连涨两年,但不同板块之间,却是“冰火两重天”。

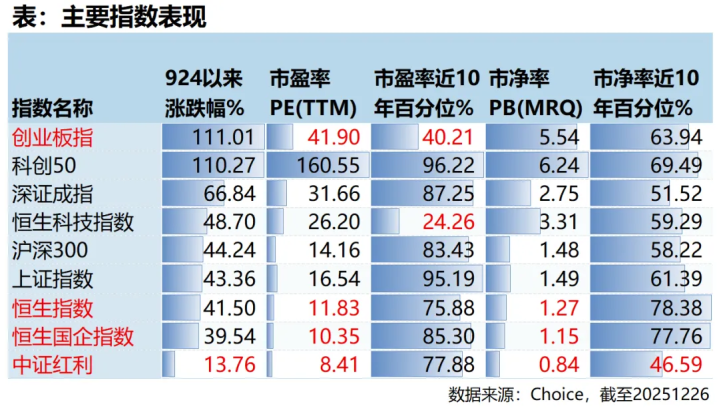

先来看看市场主要指数:分化一目了然。

1⃣涨幅分化。自去年“924”低点以来,创业板指、科创50涨幅翻倍,相比之下,中证红利仅上涨了13.76%,2025年甚至还是下跌的。说明市场并非普涨,而是“局部牛市”。

2⃣估值分化。恒生指数、恒生国企指数、中证红利的市盈率和市净率仍是全球的“估值洼地”,恒生科技指数的市盈率比历史上75%的时间便宜,创业板指虽然涨幅翻倍,但市盈率也仍然低于历史上近60%的时间。说明分化的行情下,仍然藏着投资“洼地”。

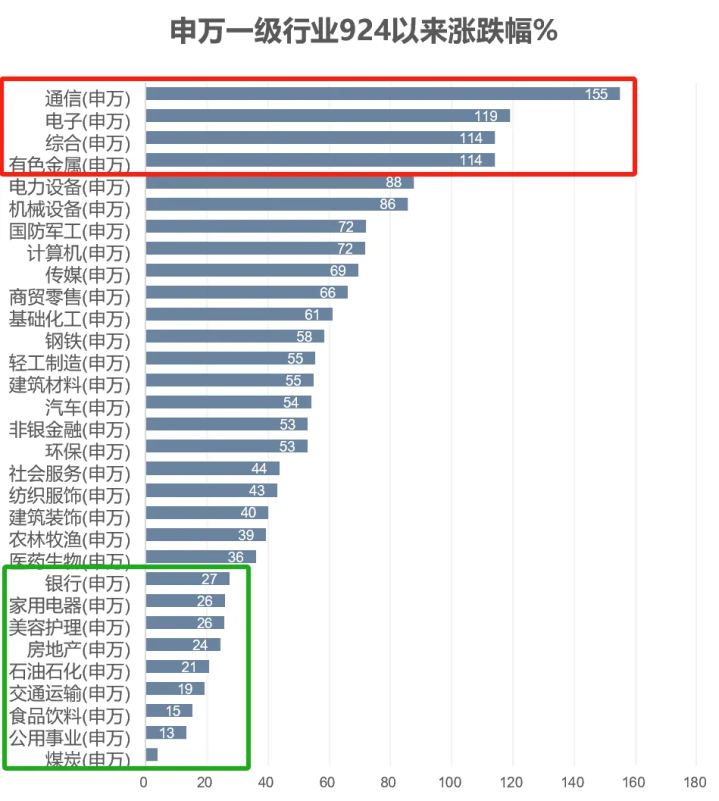

行业的分化就更极致了。

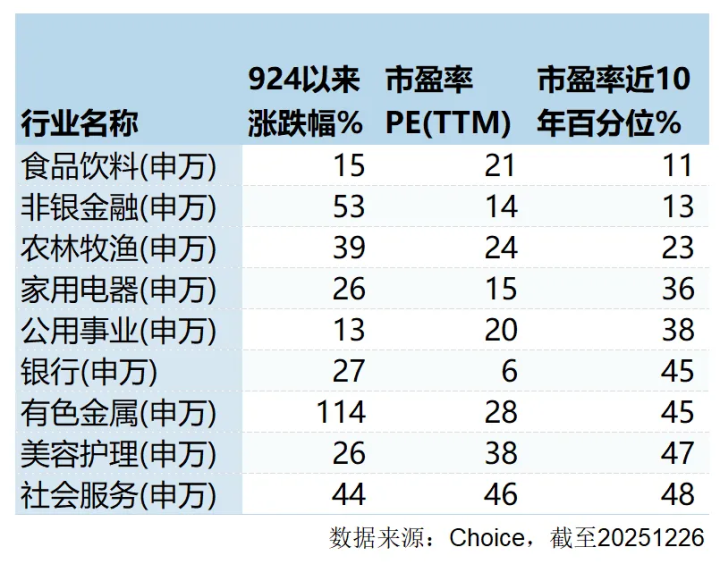

去年“924”以来,在32个申万一级行业中,有4个行业指数涨幅翻倍;与此同时,银行、房地产、石油石化、食品饮料、公用事业和煤炭等行业的涨幅却非常有限,不是常常有网友吐槽嘛——“我在白酒里躲牛市”。

从估值(市盈率)的角度来看,“便宜”的机会也不少。食品饮料比近10年89%的时间要便宜,家用电器比历史上64%的时间便宜,银行比历史上55%的时间便宜,都是明显的“估值洼地”。

这说明什么?

第一,大盘高位≠所有股票高位。市场指数接近高位,并不意味着所有资产都高价。相反,分化行情恰恰为仔细甄别、寻找低估标的提供了土壤。

第二,“估值洼地”值得战略重视。例如,过去一年,红利板块表现大幅落后。这很可能意味着,当中一些基本面扎实的高股息标的,正处在长期布局的“价值区间”。

第三,风格轮动,是市场的常态。在市场中,板块的轮动与热点的迁移从未停止。在众人都在追逐热门板块时,适当将目光投向那些被暂时忽视的优质资产,反而为新一年的稳健布局提供了思路。

所以,这也是我2026年布局一个重要方向:增加部分“逆向”仓位。

02被低估的三类资产,正逼近反转临界点

目前位置,还有哪些真正被低估的优质资产,适合作为逆向布局“捡便宜”的标的?

公募圈最具代表性的逆向选手之一——国海富兰克林的老将赵晓东,他的年度观点就很具参考意义了。

最近我刚好参加了赵晓东的一场调研,结合他的季报持仓发现,他手上已经握紧了三类被低估的资产:港股、地产与银行。

在他看来,这三类资产的反转临界点,正在悄然临近,当前已经进入了黄金布局时点。

第一类,港股:当前最显眼的“捡便宜”机会

“港股最大的优势,就是便宜。”赵晓东的观点非常直接,在他看来,港股现在已经具备了三重反转蓄力。

1⃣估值优势:港股估值处于历史低位。参照国内约1.5%的利率水平,港股近6%的股息率极具吸引力,即便同一家大蓝筹公司,港股价格往往比A股低不少,折价明显。

2⃣治理优势:港股市场更国际化,公司治理通常更规范,大股东更注重股东回报,分红与回购更为积极普遍。

3⃣资金支持:南向资金已成为港股市场重要的定价力量。在境内低利率环境下,港股高股息资产持续吸纳内地“聪明钱”。若未来美国开启降息周期,或人民币进入升值通道,全球资金回流也将进一步成为估值修复的催化剂。

在具体布局上,赵晓东主要集中于两类港股核心资产:高股息+互联网龙头。

港股红利的优势在于估值低、分红稳定,是保险等长期资金的“压舱石”首选。

互联网龙头则是港股的“稀缺资产”,在AI大模型战役打响后,行业壁垒陡然升高。赵晓东判断,这场竞赛“最终可能仅留存1-2家头部企业”,他更青睐那些拥有稳固流量护城河、能支撑技术长期投入的巨头。

港股也是当前国海富兰克林整体看好的方向。

据介绍,目前公司正在加大港股方向的投研布局,设有4名专职港股研究员,按消费、周期、科技、医药行业分工,同时A股研究员也同步覆盖本行业港股上市公司,接下来还计划进一步提升港股研究支持,考虑在消费、科技、医药等方向扩充投研力量,全面把握港股底部机遇。

第二类,地产:反转前夜的逆向布局窗口

“现在可能是地产最艰难的时刻了。”赵晓东坦言行业基本面的压力:房价下行、供给过剩。但逆向思维的核心在于,在最坏的消息里,寻找边际变化的可能。

他认为,行业已进入底部的至暗时刻,从逆向布局的思维而言,越是这种时候越应该加大仓位,关键逻辑在于两点,政策底的预期+行业洗牌后幸存者的触底反弹。

第三类,银行:捕捉两大确定性机会

银行是赵晓东的第一大重仓行业,布局的核心逻辑是低估值+稳定分红,并且,他更偏爱港股银行股,因为估值更低,并且有保险等长期资金支撑。

目前赵晓东的持仓中主要有两类银行标的。

一类是成长型银行,包括资产质量优良、零售业务(ToC)占比高、经营稳健的区域性银行,它们利润增长稳定,成长性好,在经济复苏的环境中弹性更大。

另一类是困境反转型银行,瞄准那些市净率(PB)已跌至极低水平的银行,一旦“坏账出清”,基本面反转,利润和净资产收益率(ROE)将迎来大幅修复,估值也会出现回归动力。

03“双十”战绩加持的逆向选手

1⃣不随市场风动的逆向策略

赵晓东是国海富兰克林基金的权益投资总监,他的风格一直是一股清流:深度价值+基本面选股+逆向布局。

赵晓东基本不会在热门赛道里凑热闹,他更偏爱被市场冷落的大盘蓝筹、价值股;对于成长股更看重“确定性”,没进入“击球区”的标的,他轻易都不出手。

“安全边际”永远排在赵晓东选股优先级的第一位。他在季报里反复强调自己的策略:

坚持基本面投资的方向,坚持“安全边际”选股,在控制风险的前提下,重点持有和关注“公司治理好、管理团队优秀、业务成长空间大、议价能力强、估值合理”的公司。同时提高组合的均衡和分散,致力于在长期带来超额的收益。

在他看来:无论多优秀的公司,只有在价格合理的时候买入,才是一笔好的投资。

低估值是投资的基础,能够提供较高的安全边际;那些涨上天的热门股,再优秀也只看不动,等它跌出性价比再说。

这份“耐心”,正是他的核心竞争力所在:市场追涨的时候,他在等回调;无人问津的时候,他在捡筹码。

也正因如此,他管理的A股基金国富中小盘、A+H基金国富基本面优选等都走出了“波动小、回撤稳、长期收益能打”的慢牛曲线,成了市场中典型的“底仓”品种。

2⃣“双十”战绩加持的长跑名将

赵晓东的“逆向策略”,是经过市场长周期验证过的。

赵晓东于1998年入行,有超过16年的基金管理经验,是国内最资深的基金经理之一。他的代表作国富中小盘A,自2010年11月23日成立以来,年化回报达到11.01%,是市场上相当稀缺的“双十基金”(同一基金经理管理超10年、年化收益率超10%)。(数据

对比沪深300指数,国富中小盘穿越牛熊的实力也更加突出。从历史回报来看,牛市里大多能跟上市场,熊市里则往往能战胜市场、保存果实,整体呈现出“赚得多、亏得少”的特征,长期回报自然也更加可观。

赵晓东另一只代表作国富基本面优选,更是横跨A股、港股两个市场的“优等生”。

基金自2020年2月13日成立以来,累计回报达到72.21%,同期沪深300指数涨幅仅为16.20%,恒生指数则下跌了7.88%,长期来看,超额收益能力非常突出。(数据

3⃣机构严选的底仓选择

赵晓东还是一位“机构严选”的底仓选手。

根据2025年基金中报的数据,国富中小盘的持有人中,机构持有份额占比为43.48%,国富基本面优选的机构投资者更占比达到68.62%。

这表明,赵晓东的投资能力赢得了大量专业资金的信任,机构的钱都是“聪明钱”,它们愿意长期重仓持有,本质就是对他“逆向策略”的认可,这也是我们选择基金经理的一个重要参考标准。

在连涨两年的市场中,我们更需要重视“逆向”的力量,赵晓东这样的逆向选手,恰恰可以为我们在喧闹的市场热点中提供另一种“冷静”的布局选择,给组合注入多一份确定性。

04结语:“买入被低估的资产,是获得出色投资收益最确定且风险最小的方法”

国海富兰克林基金的外方股东——富兰克林邓普顿投资集团,其创始人约翰·邓普顿爵士,便是“逆向投资”的典范。

历经市场考验之后,他沉淀下来的投资智慧便是:

“买入被低估的资产,是获得出色投资收益最确定且风险最小的方法。”

在连涨两年的市场中,机会与风险并存。

这种时刻,应对往往比预测更重要。

我们的思路也是如此,增加部分“逆向”仓位,选择与赵晓东这样的独立冷静、风格稳定的逆向选手同行,在市场共识之外,寻找被低估的资产,布局反转。

投资有风险,入市需谨慎

END

黄衫女侠|文

财商侠客行|出品正规配资开户

益配资开户提示:文章来自网络,不代表本站观点。